1ª Edição do Conexão SPED

No dia 12 de maio de 2016, aconteceu no Teatro CIEE a 1ª edição do Conexão SPED.

Reforma tributária

Fique por dentro da Emenda Constitucional 132

A Reforma Tributária foi promulgada! Foi publicado na Agência do Senado a Emenda Constitucional 132 em de 21 de dezembro de 2023. Você já conferiu o que está por vir?

Publicado na Agência do Senado a EC 132 em 21/12/23

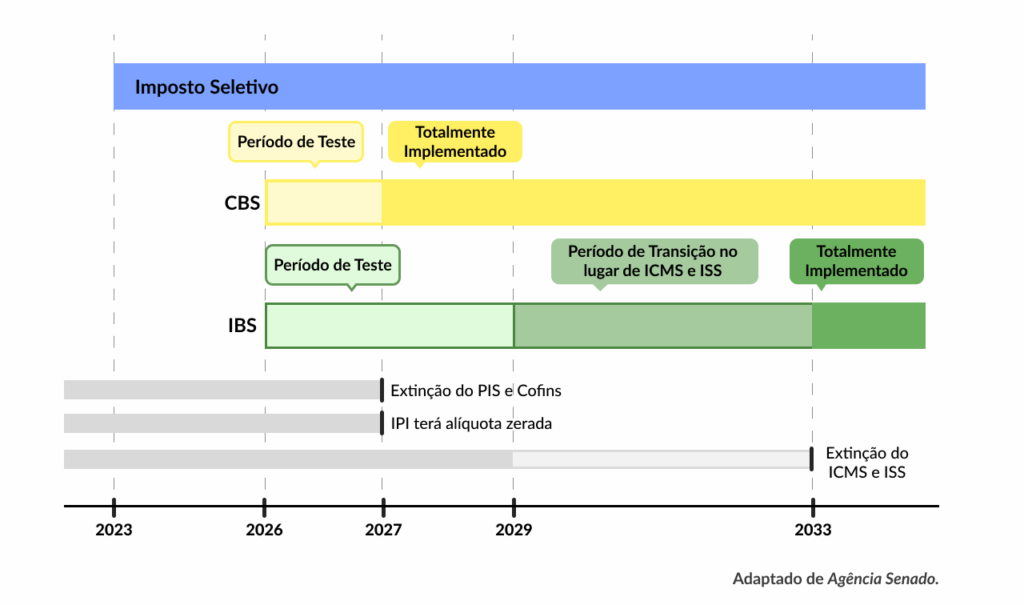

A CBS será completamente instituída a partir de 2027. Mas em 2026 haverá um período de teste em que a alíquota da CBS e IBS, somadas, será de 1%;

O IBS só será definitivamente implementado em 2033, após período de seis anos em que conviverá com o ICMS e ISS, que serão substituídos de modo progressivo;

Em 2033, da perspectiva do contribuinte, a CBS e o IBS serão cobrados de forma única.

Nos primeiros anos, o Senado calculará por meio de resolução uma alíquota de referência para a CBS e duas para o IBS (uma para estados e outra para municípios). Esse será outro mecanismo que busca manter a nova carga tributária sobre o consumo equivalente à atual;

Apesar do IBS ser um único imposto, os entes poderão alterar suas alíquotas, desde que não diminuam a arrecadação atual.

Alteração: Da arrecadação do IBS que caberá aos estados, 25% serão repartidos entre os municípios segundo os seguintes critérios: 80% do montante proporcionalmente à população, 10% com base em indicadores de melhoria nos resultados educacionais e da equidade social a serem regulamentados por lei estadual, 5% com base em indicadores de preservação ambiental regulamentados por lei estadual, e, 5% do montante total das transferências em partes iguais para todos os municípios do estado.

Alteração: As transferências constitucionais dos tributos extintos pela reforma permanecerão dentro dos mesmos índices em relação ao direcionamento de parte da CBS para estados e municípios, para o pagamento do seguro-desemprego e do abono do PIS, e da parcela da arrecadação estadual direcionada para os municípios.

Alteração: Foram previstas as regras para o período de adaptação e teste do novo sistema, com alíquotas iniciais para a CBS e o IBS. O valor poderá ser compensado pelas empresas ou ser objeto de ressarcimento se o contribuinte não conseguir a compensação.

Publicado na Agência do Senado a EC 132 em 21/12/23

Poderão ser livres da CBS e IBS:

Produtos Hortícolas;

Frutas;

Ovos;

Serviços de Saúde;

Produtos de cuidados básicos à saúde menstrual;

Serviços prestados por Instituição Científica, Tecnológica e de Inovação (ICT) sem fins lucrativos;

Compra de automóveis por taxistas.

Poderão receber tratamento Favorável com redução de 60% dos novos tributos:

Os alimentos destinados ao consumo humano;

Os produtos de higiene pessoal e limpeza consumidos por famílias de baixa renda (como água sanitária);

Produções artísticas;

Insumos agropecuários e aquícolas.

Redução de 30% do CBS e do IBS:

Profissionais liberais submetidos a fiscalização por conselho profissional;

Serviços de transporte coletivo de passageiros rodoviário, ferroviário e hidroviário, de caráter urbano, semiurbano, metropolitano, intermunicipal e interestadual.

Art. 9º, § 1º, VII – serviços de transporte público coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano;

Produtos agropecuários, pesqueiros, florestais e extrativistas vegetais in natura;

Art. 9º, § 1º, X – produtos agropecuários, aquícolas, pesqueiros, florestais e extrativistas vegetais in natura;

Insumos agropecuários, alimentos destinados ao consumo humano e produtos de higiene pessoal;

Art. 9º, § 1º, XI – insumos agropecuários e aquícolas;

Produções artísticas, culturais, jornalísticas e audiovisuais nacionais;

Art. 9º, § 1º, XII – produções artísticas, culturais, de eventos, jornalísticas e audiovisuais nacionais, atividades desportivas e comunicação institucional;

Publicado na Agência do Senado a EC 132 em 21/12/23

Terá início a partir de 2027 e incidirá apenas uma vez sobre a produção, extração, comercialização ou importação de produtos e serviços prejudiciais à saúde e ao meio ambiente

Não poderá incidir sobre setor de energia elétrica nem de telecomunicações

Não haverá incidência sobre exportações, mas a emenda permite a cobrança de 1% do imposto seletivo na extração de recursos naturais não renováveis, como minérios e petróleo

Financiará diversos fundos, como o Fundo de Participação dos Municípios (FPM) e o Fundo de Participação dos Estados (FPE)

Lei complementar que o instituir poderá diminuir ou zerar as alíquotas a algum tipo de produto específico, que serão determinadas por posterior lei ordinária

Alteração: Foi previsto que o Imposto Seletivo (IS) poderá ser criado por Medida Provisória, ao contrário do IBS e da CBS que dependerão de lei complementar para sua criação.

Alteração: Foi excluído do texto da EC a menção à incidência do Imposto Seletivo sobre armas e munições, mas a falta de previsão constitucional não impedirá a inclusão por meio de lei.

Publicado na Agência do Senado a EC 132 em 21/12/23

2026: início com alíquotas de:

- 0,1% do IBS

- 0,9% da CBS

2027: extinção do PIS/Cofins e redução até zero da alíquota do IPI, com exceção da Zona Franca de Manaus.

2029 a 2032: extinção gradativa e proporcional do ICMS e do ISSQN.

Todo o processo de transição ocorrerá por diminuição gradativa de suas alíquotas, em proporção aos benefícios e incentivos desses tributos. As alíquotas serão de acordo com as seguintes proporções vigentes em cada ano:

- 2029: 90%

- 2030: 80%

- 2031: 70%

- 2032: 60%

A partir de 2033, o ICMS e o ISSQN serão totalmente extintos. Durante o período de 2029 a 2033, o Senado determinará as alíquotas de referência do IBS com o intuito de compor a carga tributária reduzida dos tributos atuais. Lembrando que os tributos não farão parte da base de cálculo entre si.

2033: vigência integral do novo modelo proposto.

Para estabilizar as receitas dos estados e municípios com relação ao ICMS e ISS, a reforma estabelece uma transição na partilha dos valores arrecadados que durará 50 anos, entre 2027 e 2077.

O IBS arrecadado será partilhado entre estados, municípios e Distrito Federal de modo a manter proporcionalmente a receita média de cada ente federativo, obedecendo a futura lei complementar.

Publicado na Agência do Senado a EC 132 em 21/12/23

Regimes Tributários Favorecidos

Manutenção da Zona Franca de Manaus;

Manutenção do Simples Nacional;

Criação de Fundo de Compensação, a ser instituído por meio de lei complementar, direcionado à Zona Franca e financiado pela União.

Regimes Tributários Específicos

Combustíveis e lubrificantes: alíquotas uniformes com possibilidade de concessão de crédito e cobrança monofásica;

Serviços financeiros, seguros, operações com bens imóveis, cooperativas, planos de assistência à saúde e apostas: alíquotas específicas, tratamento diferenciado nas regras de creditamento na base de cálculo. Tributação com base na receita ou no faturamento (em vez do valor adicionado na cadeia);

Inclusão no tratamento diferenciado: serviços de hotelaria, parques de diversão e correlatos, restaurantes e aviação regional;

Compras governamentais: não incidência de IBS e CBS, na hipótese de admissão da manutenção de créditos tributários de operações anteriores. Repasse integral do produto da arrecadação do IBS e da CBS recolhida ao ente federativo contratante (União, Estado ou municípios;

Não tem como objetivo reduzir o ônus fiscal;

Apenas adaptam as regras tributárias ao setor;

Terão regras próprias: Serviços Financeiros de Hotelaria, Agências de Turismo, atividades esportivas e combustível e lubrificantes, entre outros

Seis setores econômicos foram excluídos pela Câmara dos Deputados, na rodada de apreciação final da reforma tributária, da lista de regimes diferenciados de tributação, não necessariamente com alíquotas favorecidas, a saber: serviços de saneamento, concessões de rodovias, transporte aéreo de passageiros, telecomunicações, bens e serviços de economia circular, micro e minigeração distribuída de energia elétrica.

Publicado na Agência do Senado a EC 132 em 21/12/23

Alteração: Da arrecadação do IBS que caberá aos estados, 25% serão repartidos entre os municípios segundo os seguintes critérios: 80% do montante proporcionalmente à população, 10% com base em indicadores de melhoria nos resultados educacionais e da equidade social a serem regulamentados por lei estadual, 5% com base em indicadores de preservação ambiental regulamentados por lei estadual, e, 5% do montante total das transferências em partes iguais para todos os municípios do estado.

Alteração: As transferências constitucionais dos tributos extintos pela reforma permanecerão dentro dos mesmos índices em relação ao direcionamento de parte da CBS para estados e municípios, para o pagamento do seguro-desemprego e do abono do PIS, e da parcela da arrecadação estadual direcionada para os municípios.

Alteração: Foram previstas as regras para o período de adaptação e teste do novo sistema, com alíquotas iniciais para a CBS e o IBS. O valor poderá ser compensado pelas empresas ou ser objeto de ressarcimento se o contribuinte não conseguir a compensação.

Publicado na Agência do Senado a EC 132 em 21/12/23

Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU)

É permitido seu uso para expansão e melhoria do serviço, finalidades não previstas antes na Constituição;

Poderá custear sistemas de monitoramento para segurança e preservação de logradouros públicos;

O prefeito pode atualizar, por decreto, a base de cálculo sobre a qual o tributo incide, conforme critérios estipulados em lei.

Imposto sobre a Propriedade de Veículos (IPVA)

Poderá ter alíquotas diferentes em função do valor e do impacto ambiental do veículo;

Haverá IPVA para iates, barcos e aviões de uso particular.

A emenda ainda obriga o governo a enviar, em até 90 (noventa) dias após a promulgação, projeto de lei que reforme a tributação da renda e a tributação da folha de salários (desoneração). A ideia é que os parlamentares prossigam com a reforma para outros setores do sistema tributário nacional.

Fonte: Agência Senado e Estudo Especial Reforma Tributária (4/03/2024, Pestana Marcos- Instituição Fiscal Independente)

Publicado na Agência do Senado a EC 132 em 21/12/23

Será cobrado no local de domicílio do falecido ou de doador de bens móveis, títulos ou créditos. Hoje ocorre no estado onde se processar o inventário ou arrolamento de bens.

A nova norma valerá para os processos de sucessão abertos a partir da promulgação.

O tributo será progressivo de acordo com o valor e não será cobrado em doações a instituições sem fins lucrativos com finalidade de relevância pública e social, como organizações assistenciais de entidades religiosas e institutos científicos e tecnológicos.

A emenda estende a vedação da cobrança tributária em templos, já prevista na Carta Magna, para as entidades religiosas e suas organizações assistenciais e beneficentes.

Publicado na Agência do Senado a EC 132 em 21/12/23

A CBS e o IBS terão as mesmas regras, as mesmas incidências e as mesmas exceções à alíquota geral, estimada em 27,5%.

A Cesta Básica Nacional de Alimentos, cujos produtos serão definidos posteriormente em lei complementar, será livre de impostos.

A definição dos alimentos da cesta básica deverá considerar a diversidade regional e cultural da alimentação e garantir alimentação saudável e nutricionalmente adequada.

Poderão ser livres da CBS e IBS:

Produtos Hortícolas;

Frutas;

Ovos;

Serviços de Saúde;

Produtos de cuidados básicos à saúde menstrual;

Serviços prestados por Instituição Científica, Tecnológica e de Inovação (ICT) sem fins lucrativos;

Compra de automóveis por taxistas.

Alteração: A Câmara do Deputados restituiu a concepção original de abordagem tributária sobre a cesta básica nacional, que será isenta dos impostos sobre consumo, excluindo o conceito de cesta estendida introduzido pelo Senado Federal.

Poderão receber tratamento Favorável com redução de 60% dos novos tributos:

Os alimentos destinados ao consumo humano;

Os produtos de higiene pessoal e limpeza consumidos por famílias de baixa renda (como água sanitária);

Produções artísticas;

Insumos agropecuários e aquícolas.

Redução de 30% do CBS e do IBS:

Profissionais liberais submetidos a fiscalização por conselho profissional.

Alteração: Acolheu a introdução da faixa de redução de 30% para profissionais liberais e profissionais ligados à cultura e à ciência, cuja atuação seja submetida a conselhos profissionais, sendo que a legislação complementar definirá os serviços que serão alcançados por essa alíquota reduzida.

OBS: Todos esses benefícios poderão ser reavaliados a cada cinco anos, salvo a cesta básica.

Regimes Específicos:

Não tem como objetivo reduzir o ônus fiscal;

Apenas adaptam as regras tributárias ao setor;

Terão regras próprias: Serviços Financeiros de Hotelaria, Agências de Turismo, atividades esportivas e combustível e lubrificantes, entre outros.

Seis setores econômicos foram excluídos pela Câmara dos Deputados, na rodada de apreciação final da reforma tributária, da lista de regimes diferenciados de tributação, não necessariamente com alíquotas favorecidas, a saber: serviços de saneamento, concessões de rodovias, transporte aéreo de passageiros, telecomunicações, bens e serviços de economia circular, micro e minigeração distribuída de energia elétrica.

Cashback (dinheiro de volta):

Devolução de parte do imposto pago por famílias de baixa renda;

Obrigatório para energia elétrica e botijão de gás.

Publicado na Agência do Senado a EC 132 em 21/12/23

Fundo de Desenvolvimento Regional:

Tem o objetivo de evitar perdas na capacidade de investimento nos estados, devido a tributação do IBS e CBS ser somente no local de consumo e não mais no local de produção como é hoje;

Buscará reduzir discrepâncias econômicas e sociais entre os estados;

Terá aportes da União que serão entregues aos estados para investimentos em infraestrutura, em atividades que gerem emprego e renda, além de desenvolvimento científico, tecnológico e inovação;

Os entes terão autonomia no gasto, mas deverão priorizar projetos com ações de preservação do meio ambiente;

A União colocará dinheiro no fundo de maneira gradativa, iniciando com R$ 8 bilhões em 2029 e até 2034, o valor será o do ano anterior somado com mais R$ 8 bilhões;

A partir de 2034, a alocação crescerá R$ 2 bi por ano, chegando a R$ 60 bilhões em 2043.

Fundo de Compensação de Benefícios Fiscais

Tem o objetivo de compensar as pessoas jurídicas e físicas pela redução dos benefícios concedidos pelas unidades federativas;

Durará até o fim de 2032;

Em 2025 o fundo receberá da União R$ 8 bilhões, em seu auge receberá R$ 32 bilhões em 2028 e 2029.

Novo Fundo:

A Emenda prevê a criação do Fundo de Sustentabilidade e Diversificação Econômica do Estado do Amazonas, também coma portes federais;

Objetivo de fomentar a diversificação de atividades econômicas no estado;

Para estados da Amazônia Ocidental e o Amapá, outro fundo de desenvolvimento sustentável deverá ser criado nos mesmos moldes.

Publicado na Agência do Senado a EC 132 em 21/12/23

Entidade pública sob regime especial com independência técnica, administrativa, orçamentária e financeira;

Terá 27 membros representando cada estado e o Distrito Federal;

Outros 27 membros representando o conjunto dos municípios (14 representantes escolhidos de forma igual entre os municípios e 13 considerando o tamanho da população);

O comitê terá apenas funções normativas e administrativas;

Caberá ao Superior Tribunal de Justiça (STJ) processar e julgar os conflitos entre entes federativos, ou entre estes e o Comitê Gestor.

Publicado na Agência do Senado a EC 132 em 21/12/23

Recebe uma nova função de manter a competitividade das produções industriais da Zona Franca de Manaus (ZFM), que ainda terá outros benefícios criados pela lei

Após 2027, o IPI terá suas alíquotas reduzidas a zero em todo o Brasil, exceto em relação aos produtos que tenham industrialização incentivada na ZFM

Lei complementar explicará o novo funcionamento do imposto

Sua função arrecadatória será suprida pelo CBS e a função de desestímulo a produtos prejudiciais à saúde, pelo Imposto Seletivo

Os benefícios fiscais do IPI atualmente concedido para plantas automobilísticas nas Regiões Norte, Nordeste e Centro-Oeste será prorrogado até dezembro de 2032, exclusivamente para automóveis “descarbonizantes”, como veículos elétricos ou movidos a biocombustíveis

O benefício, estabelecido na forma de crédito presumido da CBS, será reduzido em 20% ao ano entre 2029 e 2032

Alteração: Será mantida a existência do IPI exclusivamente para esse fim e foi rejeitada a possibilidade da ZFM importar petróleo, lubrificantes e combustíveis com isenção, que foi introduzida pelo Senado Federal.

Publicado na Agência do Senado a EC 132 em 21/12/23

A emenda permite a criação de novas contribuições tributárias por estados sobre produtos primários e semielaborados, como os produtos agropecuários;

Só poderão criar a contribuição os estados que já possuem tanto um tributo semelhante como um fundo deste gênero;

As alíquotas não poderão ser maiores do que eram em 30 de abril de 2023 e os fundos devem manter regras de funcionamento como eram nesta data;

Em 2043, as contribuições criadas deverão ser extintas.

Quer conferir mais materiais como esse?

Ótimo Material Facilita o entendimento das alterações tributárias que vem pela Reforma Tributária.

Excelente material!